Blíží se americké prezidentské volby a s nimi zásadní otázka – jak výsledky ovlivní investiční trhy? Volba mezi Kamalou Harrisovou a Donaldem Trumpem představuje dvě různé ekonomické cesty, které mohou významně zasáhnout firemní zisky i dividendy a tím i vaše investice.

Na co by měl každý investor myslet před volbami i po nich, aby ochránil své investice?

Čtěte až do konce!

Za investiční pohled na volby děkuji našemu analytiku Martinu Tománkovi.

KOMENTÁŘ K VÝVOJI TRHŮ

Dnes se budeme věnovat klíčovému tématu následujících týdnů, ale i posledních měsíců – americkým prezidentským volbám. Podíváme se i na klíčové události uplynulého kvartálu. Ty totiž pomohly vytvořit prostředí, ve kterém se volby odehrávají a jsou zásadní pro dokreslení celého obrazu, celého kontextu. Čtěte až do konce, abyste věděli, co čekat a jak reagovat.

AMERICKÉ PREZIDENTSKÉ VOLBY

Americké prezidentské volby jsou pro investory v USA i globálně vždy klíčovým momentem. Volba mezi Kamalou Harrisovou a Donaldem Trumpem přináší dva výrazně odlišné ekonomické přístupy, které mohou trhy ovlivnit. Rozdíly mezi kandidáty a jejich přístupy k ekonomice a mezinárodnímu obchodu jsou zřejmé a vyžadují od investorů promyšlenou reakci.

Harrisová plánuje pokračovat v současné politice s důrazem na střední třídu, což zahrnuje vyšší daně pro korporace a osoby s vysokými příjmy. Tento přístup by sice zvýšil příjmy federálního rozpočtu, ale zvýšené daně by zároveň mohly snížit konkurenceschopnost firem, což může mít vliv na jejich výnosy a schopnost vyplácet dividendy. Investoři se mohou v případě jejího zvolení připravit na stabilnější, avšak možná mírně omezené výnosy z korporátního sektoru.

Na druhé straně, Donald Trump se vrací s vizí nižších daní, podobně jako během svého prvního funkčního období, kdy snížení korporátních daní podpořilo zisky firem a akcionářům přineslo růst dividend a buybacků. Protekcionistická opatření a případné zavedení nových cel by však mohly destabilizovat globální obchodní vztahy, což by mohlo způsobit nejistotu na trzích a snížit jejich výkonnost.

CEO BlackRocku, Larry Fink, nedávno řekl, že výsledky voleb nemusí být pro dlouhodobé investory tak zásadní. Americká ekonomika má schopnost se adaptovat, a tak investoři nemusí své strategie měnit jen na základě volebního výsledku. Namísto spekulací by investoři měli zachovat klid, držet dlouhodobé pozice a věnovat pozornost diverzifikaci svého portfolia. Jak Harrisová, tak Trump přinášejí pro trhy rizika i příležitosti, ale historie ukazuje, že trhy mají dlouhodobě tendenci vyrovnávat krátkodobé otřesy.

3. KVARTÁL 2024: KLÍČOVÉ TRENDY A ZMĚNY NA TRZÍCH

Uplynulý 3. kvartál roku 2024 přinesl řadu významných událostí, které ovlivnily globální trhy a nabídly investorům příležitosti i výzvy. Snižování úrokových sazeb, ekonomické zpomalení v Číně, sílící americký dolar a pohyb na akciových trzích byly hlavními faktory, které se promítly do investičních strategií a zisků. Pojďme si shrnuout 5 hlavních trendů, které formovaly třetí čtvrtletí a budou mít dozvuky i v následujících měsících:

Snížení úrokových sazeb FEDem a ECB

Fed i Evropská centrální banka zahájily snižování úrokových sazeb, čímž podpořily dluhopisový trh a přinesly pozitivní impulz i globálním akciovým trhům. Tento krok reaguje na signály zpomalující ekonomiky a má za cíl podpořit růst.

Slabší ekonomický růst v Číně

Čínská ekonomika nadále čelí nízké domácí poptávce a slabému realitnímu trhu, což zpomaluje nejen domácí růst, ale i globální trhy, zejména v oblasti komodit. Vývoj v Číně zůstává pro investory významným faktorem s ohledem na potenciální rizika i příležitosti.

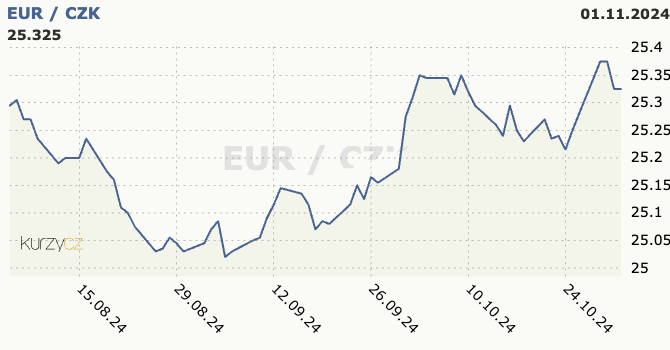

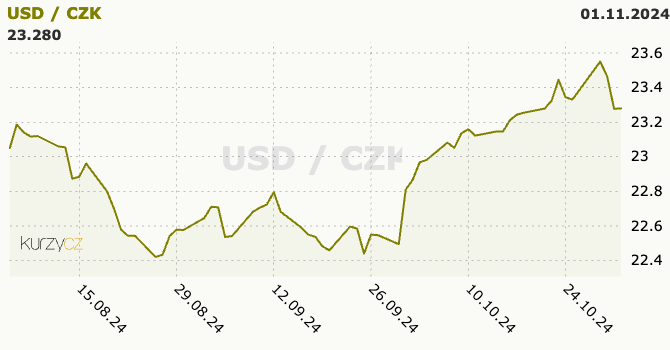

Sílení amerického dolaru

Dolar pokračoval v posilování vůči ostatním měnám, což vyvinulo tlak na rozvíjející se trhy a zvýšilo náklady na dolarový dluh. Silný dolar zůstává pro některé ekonomiky výzvou a zároveň posiluje americkou kupní sílu.

Růst malých a hodnotových akcií v USA

Zatímco technologické akcie zůstávají silné, třetí čtvrtletí ukázalo růst především u hodnotových a malých společností. Tento trend podpořil diverzifikaci trhu a přinesl novou energii do jinak stabilních segmentů.

Pokles cen ropy

Navzdory situaci na blízkém východě ceny ropy zaznamenaly pokles o 17 %, což zmírnilo inflační tlak a snížilo náklady pro řadu odvětví, ale současně zasáhlo energetický sektor. Vývoj cen ropy přináší investorům úlevu z hlediska inflace, i když přináší nové výzvy do oblasti energetických investic.

Tyto faktory zásadně ovlivnily finanční trhy a poskytly investorům řadu důležitých signálů. Význam diverzifikace a správné rozložení nastavení investiční strategie neustále roste.

VÝHLED

Klíčem k investičnímu úspěchu v období voleb je nenechat se unést krátkodobými výkyvy na trzích. Ať už zůstane ve vedení Harrisová s jejím důrazem na podporu střední třídy, nebo nastoupí Trump s vizí nižších daní, dlouhodobá ekonomická stabilita USA má silné základy. Larry Fink doporučuje investorům zůstat zainvestovaní, neboť americká ekonomika bude pokračovat dál, nehledě na krátkodobou volatilitu. Pro investory se tedy doporučuje zachovat klid, diverzifikovat své portfolio a soustředit se na dlouhodobý horizont.

PŘEHLED GLOBÁLNÍCH FINANČNÍCH TRHŮ

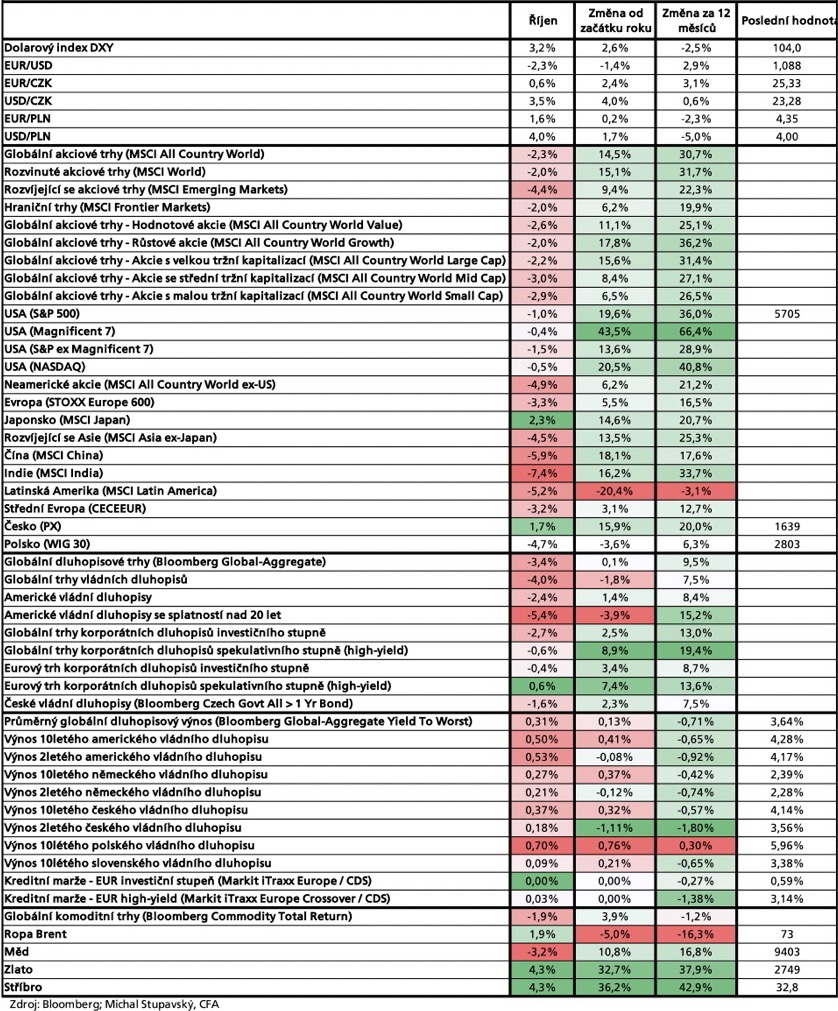

MĚNY

ZAJÍMAVOSTI

Historicky vysoké výnosy dluhopisů

Výnosy z desetiletých amerických státních dluhopisů se přiblížily hranici 4,9 %, což je jedna z nejvyšších hodnot za poslední dvě desetiletí. To přitáhlo pozornost investorů, kteří se po dlouhé době opět začínají vracet k dluhopisům jako k bezpečnějšímu a výnosnému aktivu. Zároveň však tento růst přináší ztráty pro držitele starších dluhopisů s nižšími výnosy, kteří čelí poklesu jejich tržní hodnoty.

Růst poptávky po hodnotových akciích v USA

V uplynulém kvartálu došlo k výrazné rotaci v investičních strategiích, kdy investoři přesouvali kapitál do hodnotových a malých akcií, které překonaly výkonnost růstových akcií – přičemž tento trend značí odklon od dominantních AI a technologických firem

Investujte.

Je to správné.

A investujte předvídatelně.

Jsem Martin Kubát a vytvářím investiční strategie i pro vaše bohatství.