První polovina roku 2023 by se dala shrnout jednoduše takto: Investoři jsou překvapeni tím, že jsou pozitivně překvapeni.

Stručně si shrňme události posledních šesti měsíců.

KOMENTÁŘ K TRŽNÍMU VÝVOJI – NEKLID KAM SE PODÍVÁŠ

První polovinu roku lze charakterizovat jako období, kdy se na akciové trhy vrátil po velké loňské korekci optimismus. Ceny akcií se vydaly nahoru a postupně odmazávají minulé ztráty.

Zažili jsme krátkou, ale chvílemi dramatickou bankovní krizi. Ve Spojených státech zbankrotovaly čtyři banky a v Evropě zmizela tradiční švýcarská značka Credit Suisse.

Za oceánem jsme pozorovali komplikovaná vyjednávání mezi republikány a demokraty ohledně zvýšení dluhového stropu. Mnohé investory strašilo slovní spojení „U.S. default“.

A abychom nezapomněli, válku na Ukrajině provází nebývalá destrukce…a napětí mezi USA a Čínou se dá místy krájet.

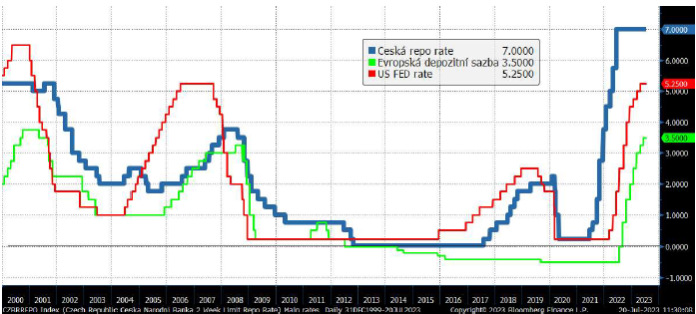

Klíčové centrální banky – americký FED a evropská ECB – dál zvyšovaly úrokové sazby, což mimo jiné vedlo k nezanedbatelnému ochlazení realitního trhu a nárůstu bankrotů ve firemní sféře. Základní úrokové sazby se postupně posouvaly výše i v druhém čtvrtletí. Sazba amerického FEDu vystoupala již na 5,25 % a v Evropě jsme se dostali na 4 %. V České republice se držíme na 7 %, což ještě nějakou dobu potrvá s ohledem na boj s mzdovou inflací.

(Vývoj základních sazeb v USA, EMU a České republice)

Na druhou stranu inflace obecně klesala ze svých maximálních hodnot, které se na přelomu roku v Evropě a Americe pohybovaly kolem 10 %. V České republice jsme dokonce překročili výší inflace 18 %.

A právě ústup inflace a očekávání budoucího uvolnění měnových politik pomohly výše nejen akciovým trhům, ale i kvalitním korunovým dluhopisovým a krátkodobým fondům pomohla dosáhnout za první pololetí dlouhá léta neviděného zhodnocení.

Za oceánem jsme pozorovali komplikovaná vyjednávání mezi republikány a demokraty ohledně zvýšení dluhového stropu. Mnohé investory strašilo slovní spojení „U.S. default“.

A abychom nezapomněli, válku na Ukrajině provází nebývalá destrukce…a napětí mezi USA a Čínou se dá místy krájet.

CO NA TO AKCIOVÉ TRHY?

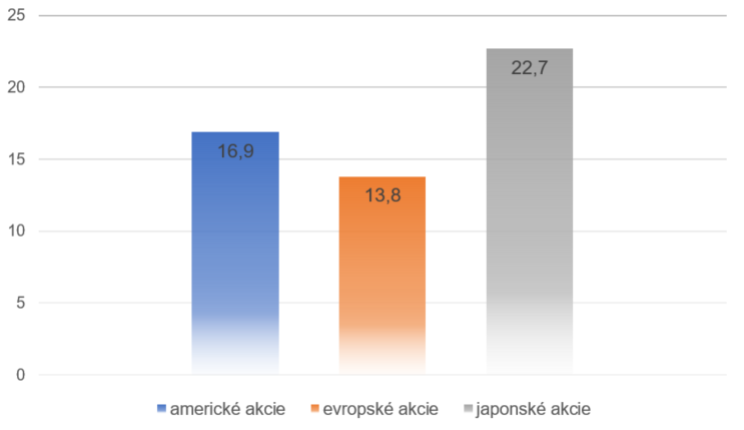

Dobrá nálada. Index amerických akcií S&P 500 zaznamenal v prvním pololetí cenový nárůst o 16,9 %. Pro představu, co to je za výsledek – v posledních 25 letech se jednalo o čtvrté nejlepší první pololetí!

Zářily zejména růstové akcie, tedy konkrétně akcie technologických firem. Ty hnal kupředu slibný rozvoj umělé inteligence, který v současné době už nese známky investiční horečky.

Přitom nerostly jen americké akcie. Solidní růst mají letos za sebou i evropské s 13,8 % a japonské akcie s 22,7 %.

(Uvedená výkonnost je v lokální měně (USD, EUR a JPY) a včetně dividend.)

Výjimku tvořily akcie rozvíjejících se trhů (index MSCI Emerging Markets), které letos vzrostly jen o pět procent v dolarovém vyjádření. Negativně se zde projevuje především zklamání ze slabého výkonu čínské ekonomiky.

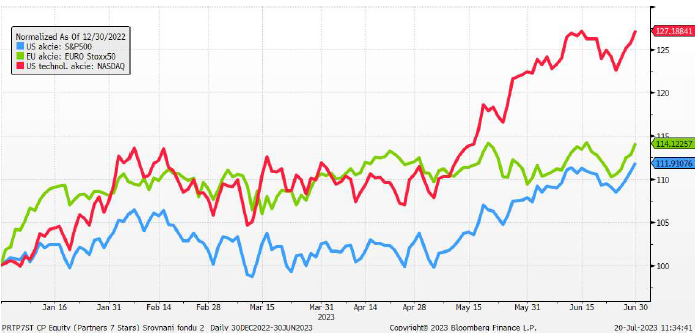

Českým investorům trochu hatí radost pokračující posilování koruny, které snižuje hodnotu zahraničních investic. Nicméně, z grafu je vidět, že hlavní akciové indexy jsou o více než 10 % nad hodnotou z konce roku.

A CO CENY NEMOVITOSTÍ?

Dle středečních dat Českého statistického úřadu o vývoji realizačních cen bytů v 1. čtvrtletí ceny nemovitostí klesají, a to u všech nemovitostí ve všech lokalitách včetně Prahy.

Vliv na nižší poptávku po bytech mají vysoké úrokové sazby, které velice zužují skupinu, jež může na nákup bytu dosáhnout. ČNB se rozhodla trh podpořit uvolněním pravidel pro poskytování hypoték – od července jsme bez limitu ukazatele DSTI (poměr mezi celkovou výši měsíčních splátek dluhu žadatele o úvěr a jeho čistým měsíčním příjmem).

4. NEJLEPŠÍ PRVNÍ POLOLETÍ POSLEDNÍCH 25 LET

Jak jsme si už uvedli, americké akcie v prvním pololetí vzrostly o téměř 17 % (včetně dividend). Americká ekonomika se přitom v prostředí svižného růstu úrokových sazeb FEDu stále jeví jako odolná. Navíc se ještě najde další důvod k optimismu. Když se podíváme na index S&P 500 od roku 1950 a zaměříme se na jeho výkonnost vždy v prvním pololetí každého roku, není obrázek vůbec špatný. Od zmíněného roku 1950 najdeme celkem 21 prvních pololetí, kdy americké akcie vzrostly alespoň o 10 % (tedy včetně letošního roku). V 17 z těchto 21 případů si americké akcie následně vedly velice dobře i v pololetí druhém. Výnosy za celý rok potom činily v průměru 25 procent!

(Hlavní akciové trhy zahájily rok 2023 růstem (indexy vyjádřené v CZK))

Ovšem pozor. Jak říká Warren Buffett, pokud by investoři pro úspěch na burze potřebovali jen studovat historii, potom by nejbohatšími lidmi této planety byli knihovníci (všechna čest této profesi, ale tak jednoduché investování opravdu není).

Platí, že racionální investor se nesmí nechat „emocionálně unést“ ani v dobách optimismu na finančních trzích, ani v dobách pesimismu. V dobách optimismu může mít velké pokušení nakupovat takzvané žhavé zboží, za které může potenciálně výrazně přeplatit – to se dnes týká vybraných technologických akcií a tématu AI. A v dobách pesimismu může mít naopak velké pokušení zbavit se dokonce i těch nejkvalitnějších cenných papírů a fondů.

2023 vs. 2022

V roce 2022 byly růstové (technologické) akcie aktivem s nejhorší výkonností. Index MSCI World Growth ztratil víc než 29 %. Na druhé straně komodity představovaly třídu aktiv, která si vedla nejlépe – široký komoditní index Bloomberg vzrostl o 16 %.

Situace v prvním pololetí 2023 byla přesně opačná. Růstové akcie zaznamenaly svižný nárůst o 27 %, zatímco komodity ztratily 8 %. Tyto rychlé změny investorům připomínají důležitost kvalitní diverzifikace investičního portfolia.

Investujte.

Je to správné.

A investujte prozíravě.

Jsem Martin Kubát a pomáhám úspěšným budovat a chránit jejich majetek.